罕见病治疗“独角兽”开启上市倒计时探寻长线持有北海康成-B(01228)的核心逻辑

2018年4月,武田制药以650亿美元收购罕见病巨头公司夏尔;2020年12月,阿斯利康以390亿美元收购罕见病巨头公司Alexion;2021年10月,默沙东将以110亿美元(折合人民币超700亿元)收购制药公司Acceleron......放眼全球,“罕见病”这块曾经的创新药“无人区”,正不断迎来开拓大军。

然而国内市场要想在罕见病高值药物的可及、可负担性方面实现路径上的突破,国产罕见病研发企业的深度参与不可或缺。这也正是北海康成-B(01228)受到港股市场高度关注的原因之一。

智通财经APP了解到,近日北海康成更新招股书,正式进入招股阶段。招股书显示,公司于2021年11月30日至12月3日招股,全球发售总计5625.1万股,其中香港公开发售562.6万股,占10%;国际发售5062.5万股,占90%。发售价每股12.18港元,公司预计12月10日正式挂牌上市。

身为国内罕见药治疗行业的“独角兽”,北海康成上市获得了业界和资本市场的双重期待。此次北海康成港股IPO,共吸引了6名基石投资者认购,其中包括RA Capital、Janus Investors、General Atlantic、Hudson Bay、瑞华资本以及药明生物等在内的多家生物科技领域的知名企业和国际顶级长线投资基金。基石投资金额达到6000万美元。

北海康成IPO来到招股阶段,也就意味着打新通道的开启。对于投资者而言,从政策、市场以及企业内在价值等角度切入,认识到公司核心研发管线背后的商业价值,便是此次打新北海康成最主要的逻辑。

罕见病迎来政策、市场加速度

如今,罕见病治疗市场在跨国巨头争相涌入,国内政策壁垒逐渐攻破的背景下已然炙手可热。但由于港股生物医药板块缺乏相关标的,以致投资者无法触及正在高速发展的罕见病治疗赛道。如今,北海康成登陆港股在即,在填补当前港市在罕见病治疗标的上投资空白的同时,还为投资者提供了投资该赛道的机会。

全球罕见病治疗市场的规模成长确定性体现在其市场空间以及市场活跃度上。

在市场空间方面,罕见病治疗产业的市场潜力巨大。据Evaluate Pharma统计,全球已被获知的罕见病超过7000种,但其中仅有5%有FDA批准的用药。

市场规模来看,2016年全球罕见病药市场规模为1090亿美元,2020年已增至1351亿美元,预计2025年将达到2430亿美元的规模,2030年将进一步增至3833亿美元。这也让罕见病已经成为超越肿瘤、皮肤、神经、糖尿病等疾病的全球增长最快的领域。

而在市场活跃度方面,除了上文提到的众多国际跨国药企争相通过并购等方式入局罕见病研发领域外,也显示在其研发项目增速以及研发成功率上。

据塔夫茨大学药品研发研究中心统计,2015年罕见病用药临床试验数共766个,到2018年增长为942个,年增长率8.9%。这一点也在美国FDA批准的新药中得到了验证。

据统计,从2010-2020年期间,FDA批准的孤儿药数量呈现了稳步上升的趋势。2010年,FDA批准的孤儿药数量仅有6个,而这一数值到2018年已达到了34个。在2020年,FDA批准的孤儿药数量为31个,占全年获批新药总数的58.5%,比值达到了10年来的新高。这从侧面预示着对罕见病用药研发投入正逐见成效。

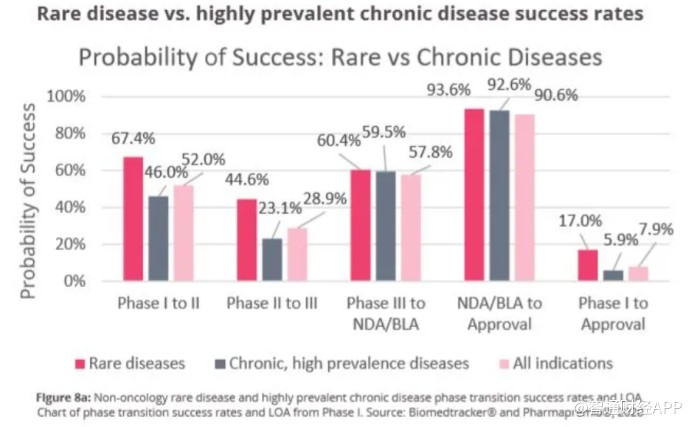

而在研发成功率方面,根据最新发布的一份药物临床开发成功率报告统计数据,在2011年-2020年,罕见病(不含肿瘤适应症)药物从1期临床到获得美国FDA批准上市的平均成功率为17.0%,高于整体药物的平均开发成功率7.9%,且罕见病药物四个开发阶段转化成功率均高于行业平均值。

然而回到中国市场,过去很长时间,考虑到政策、市场支付等原因,罕见病领域,无论是投资项目还是本土生物药企都不多见,国内罕见病市场供需存在巨大的不匹配。

从市场来看,对标全球市场,中国罕见病市场的未来发展空间同样十分广阔。2016年,国内罕见病市场规模约为5亿美元左右,2020年超过13亿美元,占全球比例大概是1%。预计到2030年,中国罕见病市场规模预计能达到259亿美元(折合人民币1665.42亿元),届时在全球市场规模中占比将达到约6.8%,增长潜力巨大。

为解决国内庞大的未满足罕见病治疗需求,在国内药政改革的稳步推进,新药审评审批不断加速的背景下,罕见病市场正迎来政策加速度。

据智通财经APP了解,从2018年制定《第一批罕见病目录》,2019年国家卫建委发布《关于建立全国罕见病诊疗协作网的通知》;到2020年3月,国务院发布《关于深化医疗保障制度改革的意见》,将罕见病用药保障写入其中;再到2021年9月11日,《中国罕见病定义研究报告2021》首次提出“中国罕见病2021年版定义”。2021年10月11日,国家药监局药品审评中心正式发布了关于公开征求《罕见疾病药物临床研发技术指导原则》意见的通知,旨在进一步提高罕见疾病临床研发效率,满足罕见疾病患者的治疗需求。随着近两年我们对罕见病的认识不断加深以及国家政策的大力扶持,国内罕见病治疗格局正悄然改变。

特别是中国加入ICH后,各类标准已经与国际接轨。历年医保谈判都有罕见病药物纳入医保目录,下至地方也都在积极探索不同的罕见病保障模式,国内罕见病领域长期发展带来新窗口,进一步增强了国内罕见病治疗赛道的成长确定性,也为以北海康成为代表的国内本土罕见病治疗研发企业带来了政策和市场红利。

罕见病治疗赛道“独角兽”

投资生物医药行业的特点在于其版图的丰富性,一个适应症就是一个赛道,每个赛道都具有特定的壁垒。这一特性在罕见病治疗领域显得格外突出。

北海康成之所以值得期待,便在于其独特且确定性较强的罕见病治疗研发管线,这也是公司内在价值不断释放的重要根基。

如上文提到的,全球罕见病治疗市场广阔,将在2030年达到近4000亿美元的庞大规模,涵盖罕见病适应症的各个赛道。但在全球研发领域,各大Big Pharma却依然选择扎堆血友病等主要赛道。在跨国药企的罕见病布局版图中,血友病属于非常热门的赛道。当前包括罗氏、辉瑞、拜耳、赛诺菲及武田制药等多家国际知名药企均在A型血友病领域投入大量研发,赛道拥挤可见一斑。

而与此同时,一些冷门赛道依然鲜有关注。以MPS II (又称亨特综合征)为例,MPS II是一种罕见的、可致残甚至导致死亡的遗传性疾病,收录于中国《第一批罕见病目录》。

其适应症的患病原因为,患者溶酶体酶中的IDS缺失或缺乏,导致体内的两种黏多糖无法降解代谢而逐渐积聚,并随尿排出。随着沉积的增多,引起组织功能障碍、器官衰竭和患者预期寿命缩短。临床表现为发育迟缓、面容粗陋、多发性骨骼畸形、关节挛缩、疝气、肝脾肿大、听力丧失、心脏瓣膜病、肥厚型心肌病、阻塞性睡眠呼吸暂停以及限制性肺病等。

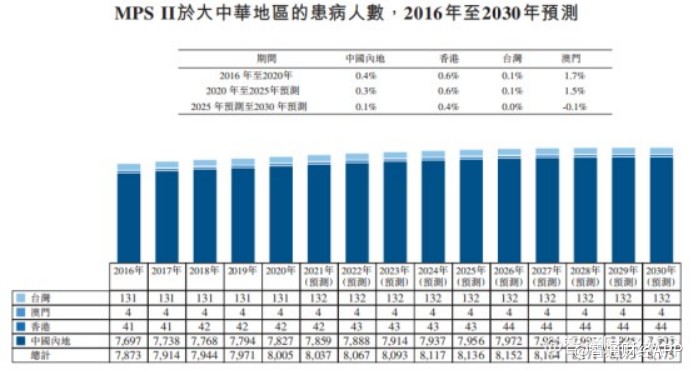

该病属于伴性隐性遗传,患病者均为男性,患病率为1.3/10万新生男孩。重型MPS II患者最多可以存活10年至20年,轻型患者通常可以存活到中年。

据2020年5月发布的《从黏多糖贮积症剖析中国罕见病患者生存现状》报告称,由于国内缺乏有效的酶替代治疗药物,41%的黏多糖贮积症患者在确诊后未接受任何治疗,47%的患者只能对症治疗,甚至有8.95%的患者为了接受有效药物的治疗而远走海外。

然而在国外,患者唯一可使用药物是由Shire生产的Elaprase®(Idursulfase)。该药于2006年7月通过FDA批准上市,于2007年8月获欧盟批准上市。值得一提的是,它是有史以来生产的最昂贵的药物之一,平均每位患者每年花费56万余美元。2020年Elaprase的全球销售额高达6.29亿美金。

这一市场背景也正反映出北海康成的稀缺性。北海康成之所以被称为罕见病治疗领域的“独角兽”,便在于其独特的管线布局以及极高的成长属性。

据智通财经APP了解,Hunterase®(CAN101)作为北海康成的重磅产品,已于去年9月在中国获批上市,用于治疗黏多糖贮积症Ⅱ型(MPSⅡ,亨特综合征)。

这是北海康成在中国成功商业化的第一款罕见病药物,也是国内首个且唯一的全球新一代治疗MPSⅡ的酶替代疗法(Enzyme replacement therapy,ERT),拥有FDA孤儿药资格认证,且在此前获得国家药监局的优先审评资格,填补了我国在MPSⅡ适应症临床治疗领域的空白。

从市场竞争格局来看,由于Hunterase®是目前国内仅有可用的MPS II靶向疗法,因此面对逐渐增长的治疗市场缺口,Hunterase®在商业化层面拥有独占优势,市场开发潜力较大。

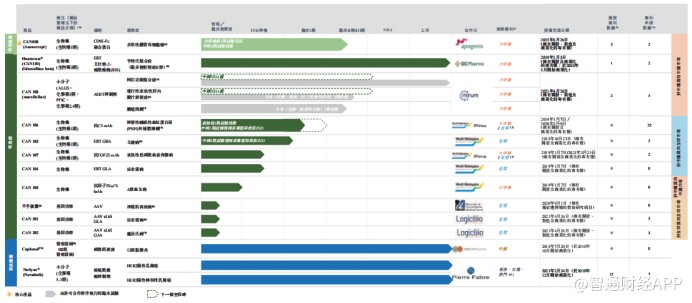

实际上,Hunterase®只是北海康成在罕见病治疗创新研发领域的一个缩影。除了Hunterase®外,北海康成还布局了靶向部分常见的罕见疾病以及罕见肿瘤适应症的罕见药治疗研发管线,建立起了一套包括生物制剂、小分子及基因疗法解决方案在内的产品组合。

目前,北海康成针对具有市场潜力和经验证作用机制的罕见病适应症,已开发了13种拥有巨大市场潜力的药物资产组成的综合差异化产品,其中包括3种已上市产品、4种处于临床阶段的候选药物、1个处于IND准备阶段、2个处于临床前阶段以及3个处于先导识别阶段的基因疗法产品。

在罕见病研发管线方面,北海康成拥有7种生物制剂及小分子产品候选产品,对应适应症包括亨特氏综合症(MPS II)及其他溶酶体贮积病(LSD)、补体介导紊乱、A型血友病、代谢紊乱,以及罕见胆汁淤积性肝病,包括Alagille综合症(ALGS)、进行性家族性肝内胆汁淤积症(PFIC)及胆道闭锁(BA)。

最新的研发进展显示,今年7月,公司用于治疗阵发性睡眠性血红蛋白尿症的CAN106注射液正式获批临床;同年10月,关于治疗戈谢病的CAN103项目临床试验申请(IND)的正式获批。

以CAN106为例,该产品是一种作用于补体系统C5靶点的长效人单克隆抗体,用于治疗阵发性睡眠性血红蛋白尿症(PNH)。该适应症是一种由于体细胞xp22.1上PIG-A基因突变导致补体系统失调的罕见获得性造血干细胞克隆性疾病。其临床表现以血管内溶血性贫血为主,可伴有血栓、肾功能不全、肺动脉高压等症状,在2018年被中国列入《第一批罕见病目录》。

从适应症市场来看,自2016年至2020年,中国PNH的患病率由2.33万人增加至2.38万人,预计在2030年达到2.45万人。同期,PNH在世界其他地区的患病率由9.58万人增加至10.05万人,预期于2030年将达到11.18万人。

从全球市场竞争格局来看,目前全球获批治疗PNH的补体C5抑制剂药物仅有Soliris(Eculizumab)和Ultomiris(Ravulizumab),这两款药物均由美国公司Alexion开发,该公司目前市值已达403亿美元,折合人民币2580亿元。

且值得一提的是,Soliris治疗费用高昂,每位患者每年耗费约为50万美元。在此背景下,国内市场迫切需要更具成本效益的疗法,国产替代需求巨大,也为CAN106未来上市提供了良好的市场基础。

并且,据Alexion公司财报2020年Soliris 和Ultomoiris 的销售额达到52.9亿美金;Soliris和Ultomiris可成为销售总额破10亿美元的重磅产品,可见PNH适应症市场潜力巨大。待CAN106上市后,或为北海康成打开丰厚的利润空间。

而在罕见肿瘤领域,北海康成的创新研发同样在稳步推进。以CAN008为例,该产品主要用于治疗多形性胶质母细胞瘤(GBM),最新研发进展显示,公司今年10月就GBM患者一线治疗在中国内地进行CAN008的II期临床试验的首例患者给药。此外,其他两种肿瘤产品CaphosolTM(CAN002)和Nerlynx®(CAN030)也已分别在中国内地及大中华区获得了上市许可。

值得一提的是,除了小分子和生物药,北海康成正在积极布局下一代基因治疗。基因治疗对某些罕见遗传病,是具有永久治愈可能的潜在疗法。北海康成正在使用LogicBio Therapeutics授权的AAV sL65衣壳载体,开发两种分别用于治疗法布雷病和庞贝氏病的基因治疗产品。

此外,北海康成与研究合作伙伴UMass合作开展赞助研究计划,以开发神经肌肉疾病的基因治疗解决方案,并独家选择许可用于开发的资产。公司还在内部开发针对不同组织的腺相关病毒(AAV)递送平台,例如针对中枢神经系统(CNS)和肌肉。并且,为扩大基因疗法的发展规模,北海康成将建立内部工艺开发及制造基础设施,在大波士顿地区建立的AAV工艺开发实验室预计将于2022年开业。

综上所述,北海康成现已建立了一套高效的创新研发体系,推动其罕见病治疗管线全面推进。而从投资的角度来看,已获众多国际前沿投资机构青睐的北海康成上市起点较高,投资者可考虑打新或者长期持有。

扫码下载智通APP

扫码下载智通APP