聚焦汽车电动化与智能化 英恒科技(01760)双增长曲线形成?

7月26日,英恒科技(01760)发布盈喜:2022年上半年,该公司净利润同比大幅增加不少于100%以上,净利润增长的主要原因是新能源汽车电子解决方案收入的强劲增长,使得该公司收入预计增加不低于50%以上。

作为一家汽车电子解决方案商,英恒科技的业务涵盖新能源汽车解决方案、车身控制、安全及动力传动解决方案及工业解决方案。站在新能源汽车与先进驾驶辅助系统的风口,英恒科技的布局良机是否已经到来?

盈利能力与研发均逊色同行

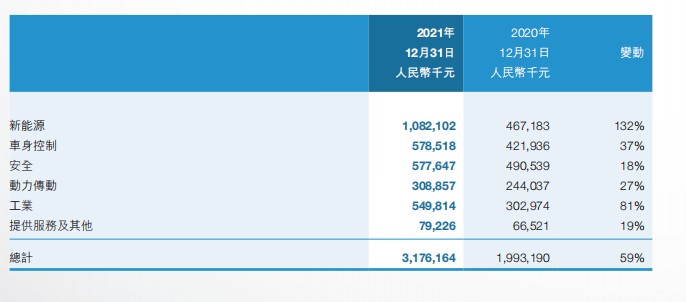

英恒科技最初的产品重心在传统汽车应用,解决方案覆盖车身控制、安全及动力传动系统中的大部分电子部件。随后向电动、智能不断延伸,2008年进入新能源汽车应用领域,提供BMS、VCU、MCU、DCDC转换器等核心产品,截至2021年底,新能源业务贡献营收10.82亿元(单位:人民币,下同),占总营收比重34%。

随着汽车逐步发展出完整的电气化架构并逐步向电动、智能转型,汽车电子占整车制造成本的比重逐年攀升,该公司2016年布局自动驾驶领域的域控制器、车联网控制器、网关控制器、雷达等相关应用,入局智能汽车领域,带动车身控制、安全及动力传动解决方案业务持续扩容,2021年取得营收11.67亿元,占总营收比例约37%。

工业解决方案业务则受惠于居家办公模式普及化,数据中心和云计算方面的需求持续增长,推动集团工业解决方案核心客户群整体规模及市场占有率提高,从而促使工业解决方案业务取得5.50亿元,占总营收比重约17%。简言之,英恒科技业务主要围绕汽车和工业新能源化和智能化开展,形成双轮驱动的产品体系。

得益于聚焦电动化和智能化业务,英恒科技业绩迎来爆发。2021 年公司实现收入总额 31.76 亿元,同比增长 59%;毛利 6.25 亿元,同比增长75%,毛利率19.7%。母公司拥有人所占利润2亿元,同比增长112%。2022年上半年延续高增长趋势,收入预计增长不低于50%,净利润预增100%以上。

值得注意的是,英恒科技的盈利能力呈现不仅呈现下降趋势,而且弱于同行。2021年,该公司的毛利率和净利率分别为19.7%和6.3%,相较于2018年分别下降2.6个百分点和1.7个百分点。同行华阳集团的2021年的毛利率和净利率分别约为22%和6.6%,均高于同期的英恒科技。财报显示,该公司毛利率下降主要为产品成本增加,同时主动让利客户,产品售价成本差缩窄,在费用端,管理费用率和研发费用持续上升削弱利润水平。

尽管在解决方案业务的轻资产模式下,该公司可以更专注研发,以进一步巩固研发实力,推动业务持续发展。但相较于华阳集团和德赛西威,该公司研发费用率相对较低。2021年英恒科技的研发人员为700名,占员工总数为64%,研发费用为2.06亿元,占集团收入的比例为6.5%,同期华阳集团研发费用为3.47亿元,研发费用率为7.7%。

简言之,盈利能力与研发投入均逊色同行华阳集团,英恒科技究竟有何亮点呢?

新能源解决方案业务爆发增长

智通财经APP认为,英恒科技的高成长确定性,源于站在汽车电动化与智能化风口。首先,英恒科技新能源汽车电子解决方案业务的增加,主要有以下两个原因:

其一,该公司新能源相关产品体系完善,技术能力涵盖新能源汽车三大核心产品——电机控制器(MCU)、电池管理系统(BMS)和整车控制器(VCU)。同时,公司还提供PTC加热器、车载充电器、DC/DC 等产品。产品矩阵丰富,贡献业绩增量在即。

以电机控制器为例,电机控制器是新能源汽车的核心部件,负责控制驱动牵引电机,并具有CAN 通讯功能、过流保护、过载保护、欠压保护、过压保护、缺相保护、能量回馈、限功率、高压互锁、故障上报等功能。该公司的MCU可适用于BEV和混合动力车等各种新能源车型。目前汽车电子应用已经占据超过三分之一的MCU市场,而汽车自动化、电动化、智能化、网联化正在推动着汽车电子行业快速发展,将大幅拉动高集成度MCU器件需求。

英恒科技MCU目前主要客户是北汽新能源,同时也与长城、长安、广汽建立了合作关系,还包括吉利旗下的极氪品牌和 Smart品牌车型和一汽红旗。与多家汽车厂商合作,预计将给公司业务带来较大的弹性增量。财报显示,英恒科技的智能汽车相关解决方案进入量产爬坡阶段,并将在2023年开始进入规模化交付,业绩爆发在即。

其二,新能源汽车市场发展势头强劲。2021年新能源汽车表现尤其出色,销量达352.1万辆,同比增长1.6倍,连续7年位居全球第一。进入2022年,新能源汽车继续高速发展,呈现出市场规模、发展质量双提升的良好发展局面。尤其是在车购税减半政策下,新能源车不仅没有受到影响,环比改善超过预期。公安部统计数据显示,截至6月底,全国新能源汽车保有量已经达1001万辆,占汽车总量的3.23%。其中,纯电动汽车保有量810.4万辆,占新能源汽车总量的80.93%。上半年新注册登记新能源汽车220.9万辆,与去年同期相比增加110.6万辆,增幅100.26%,创历史新高。

值得关注的是,双积分政策和碳交易市场成为政策补贴的接力棒。按照《节能与新能源技术路线图2.0》规划,到2035年,新能源车的新车销售渗透率要求达到50%。这就保障了长周期的需求。

一言以蔽之,新能源汽车与先进驾驶辅助系统渗透率上升为英恒科技带来长期增长潜力。

布局汽车智能:闲棋冷子?

早在2016年布局智能化领域的举动,能否成为英恒科技向上增长的闲棋冷子,在未来某天成为其爆发式增长的按钮?回答这个问题之前,我们还是要对汽车智能化的进程有一定的认知。

在电动化已经蔚然成风的背景下,智能化被视为汽车行业新主线。智通财经APP认为,汽车电动化是智能化发展的基础。因为汽车想要实现智能化,就需要增加电子设备。电动车是以电力为驱动,机械结构大幅简化,可以实现更精确的控制和更快的反馈,且电子设备所需要的电力,直接可来源于动力电池,新能源车天生具备智能化发展基础。

总之,伴随着电动化趋势的确定,汽车智能化也将成为新关注点,带来软件数量需求和迭代加速,汽车软件行业进入景气周期。软件业务成为汽车行业新的增长点,预测到2024年中国汽车电子软件行业市场规模将突破1万亿人民币。

申港证券研报指出,目前我国自动驾驶正在由基础的L2+级别ADAS向L3过渡阶段。目前,多数车辆已经具备了如AEB、ACC、LKA等L2及以下的基础ADAS功能;2021年3月,全球首款L3级自动驾驶量产车本田Legend EX上市。根据《智能网联汽车技术路线图》中关于的规划:2025年搭载L2+和L3级别自动驾驶功能的新车销量占比要达到50%,2030年达到L2+和L3占比达70%、同时L4占比达20%。

需要指出的是,在智能化主要产品中,英恒科技在域控制器、雷达等重点领域进行了前瞻布局,并依托与英飞凌、地平线等芯片公司的密切合作关系,联合推出产品。2021年4月,该公司与地平线联袂亮相第十九届上海国际汽车工业展览会,并于会上展出4款智能汽车解决方案及产品,涵盖满足自动驾驶L1到L4级别,从主动安全高级驾驶辅助系统ADAS到自动驾驶功能需求的产品及解决方案。

综合而言,英恒科技各项业务均站在政策风口上,预计覆盖各大领域的解决方案将在2022年至2023年逐步量产。然而,在同行竞争中,英恒科技的盈利能力并不突出。在高成长性确定的同时,保证盈利稳定性并不容易。英恒科技收入的增长效益如何提高,成为不得不重视的问题。

扫码下载智通APP

扫码下载智通APP