爆品拉动销量猛增 石头科技(688169.SH)国内业绩预期向好

如果要问,当下最受欢迎的智能家居类产品是什么?

关于这一答案,“懒人经济”效应下,各项调查数据无不指向以扫地机器人为首的智能家居好物。

据奥维云网数据披露,受疫情冲击影响,今年上半年国内家电行业表现不佳——期内,家电实现零售额3389亿元,同比下滑9.3%。虽然家电整体市场增速有所放缓,但扫地机器人这一智能家居好物在上半年还是实现了逆势增长。据悉,期内,扫地机器人零售额同比增长9%至57.3亿元。

在这其中,石头科技(688169.SH)的新品石头G10S更是以超乎预期的销售表现佐证了这一行业的增长力。

据悉,今年3月,石头科技推出新品石头G10S系列扫拖机器人,作为接棒旗下爆品“石头G10”的重要产品,该新品不仅在产品功能上进行了技术迭代,同时在外观设计、用户体验方面也刷新行业标准,进而促使销量屡创新高:奥维云网数据显示,2022年Q2石头G10S连续三个月斩获线上智能清洁及扫地机器人畅销单品榜单Top1。

需要指出的是,结合全球扫地机行业发展史来看,扫地机器人之所以在大环境遇冷下依然能够保持较强增长韧性,与其“供给创造需求”的发展规律不无关系。

在技术驱动型行业中,每一轮大的技术创新都会促使行业渗透率加速提升,即当供给端出现更优质的产品,需求端也会迎来阶段性的高速增长,进而促使行业渗透率加速提升 ,这一点应用到扫地机器人行业中亦是如此。

爆品拉动销量 业绩处于快增长通道

对于上市公司而言,业绩显然是最好的“试金石”。

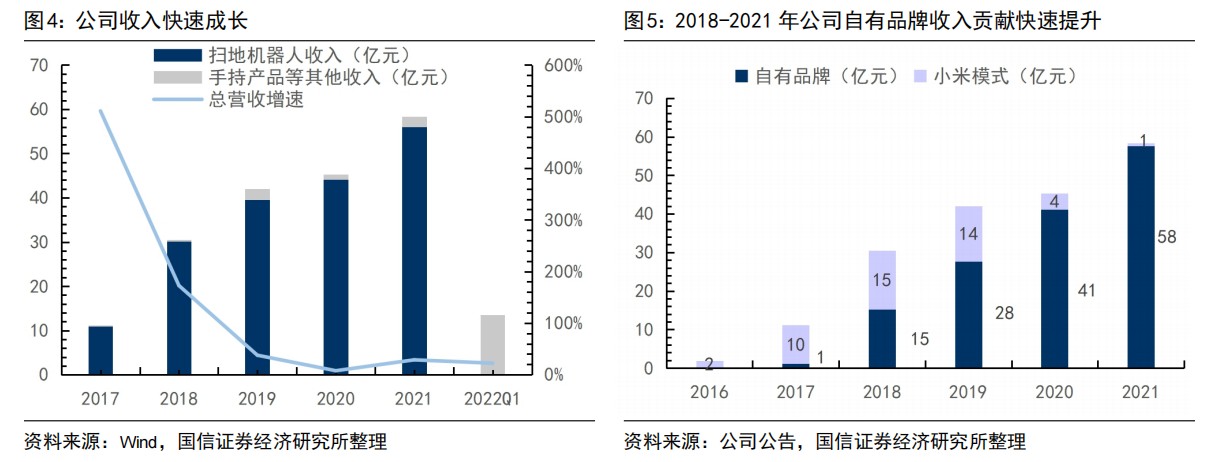

从收入端来看,在“懒人经济”快速崛起的背景下,石头科技近几年的营收一直处于快增长通道。

数据显示,2017年至2021年,石头科技营业收入由11.19亿元逐步增至58.37亿元,年均复合增速高达51.13%。需要指出的是,自2017年该公司正式推出自有品牌之后,截至目前该公司已经自有品牌转型成功,营收占比高达99%。而由于自有品牌技术优势和品牌效应更强,石头科技自有品牌营收增长速度更是让人惊艳:据悉,从2017年公司自有品牌产品推出到2021年,石头科技自有品牌业务收入年均复合增速为170.41%。

在这其中,石头科技推出的中高端扫地机器人系列产品更是凸显了强劲的增长力——据财报数据披露,石头科技自清洁产品G10于2021年Q4开始发力,2021年12月至2022年2月连续三个月蝉联扫地机品类月度销量Top1,累计销售量约20万台。

(数据来源:国信证券)

从盈利端来看,在产品结构+销售模式双优化的背景下,石头科技的盈利能力亦处于快速提升的状态。

据相关财报数据披露,近年来石头科技毛利率、净利率等核心盈利指标均大幅提升。其中,毛利率从2017年的21.64%提升至2021年的48.11%,净利率从2017年的5.99%提高至2021年的24.03%,而净利润更是由0.67亿大幅增长至14.02亿,年均复合增长高达113.88%。

举例来看,随着该公司产品结构进一步改善,高端旗舰款G10扫地机销量占比显著提升,该公司盈利状态亦呈现出十分明显的上升态势——据数据显示,随着该公司高端旗舰款G10扫地机销量占比提升,该公司2022年Q1毛利率环比提升2.75%至47.5%。

可以预见的是,随着石头科技的新品G10S扫拖机器人接棒G10扫地机成为另一“爆品”,连续三个月斩获线上智能清洁及扫地机器人畅销单品榜单Top1的超预期表现,或许将拉动该公司营收、盈利于2022年上半年双双走高。

高投入、精研发 技术护城河深铸

如果说爆品是促使石头科技业绩不断走高的主要原因,那么技术创新恐怕则是石头科技打造爆品的先决条件。毕竟其所处的行业是一大技术驱动型行业,源源不断的创新产品才是增长力的关键所在。

鉴于这一发展理念,石头科技在研发投入上也可谓是不遗余力地推进:一方面广揽人才,据悉该公司核心技术人员均为来自微软、华为、英特尔等具有多年研发经验的技术专家,截至2021年末,研发人员数量达到555人,占总员工比例58.29%。另一方面研发投入持续加码,2016年至2021年,公司研发费用分别为0.39亿元、1.06亿元、1.17亿元、1.93亿元、2.63亿元和4.41亿元,累计11.59亿元。截至2022年Q1,该公司研发费用率进一步提升至8.59%,维持在较高水平。

在大规模研发投入、研发机制逐步完善下,石头科技的技术领先优势也不断扩大,从而进一步筑牢公司技术的护城河。

从技术优势上来看,目前该公司的核心业务扫地机器人的主要核心功能架构已基本搭建完成——据悉,石头科技在扫地机器人性能提升的“根基”算法上已具备领先优势,随着用户数量增加,该公司基于对用户需求的了解进一步加强算法的更新迭代,从而促使公司产品性能持续在行业保持领先地位。

举例来说,2016年,该公司突破扫地机在智能感知与算法规划的技术壁垒,以体验升级和高性价比推动行业级突破。2020年,石头科技又创新升级了AI双目避障+LDS激光导航技术方案。而在2021年,该公司又推出3D双线结构光+AI避障策略,将无人机和自动驾驶技术应用于扫地机避障,推动整个行业迈上新台阶。

(图片来源:国海证券)

另外,从产品矩阵上来看,凭借在扫地机领域的技术积累和品牌影响力,石头科技加快布局多品类。目前已逐步形成了多元化的产品矩阵,产品线包括智能扫地机器人、手持吸尘器和洗地机。可以看到的是,随着该公司将扫地机的技术优势逐步迁移到洗地机及其他智能家电新品类,该公司有望打开第二成长空间。

在业内人士看来,对于拥有核心技术及产研能力的石头科技来说,快速出新、迭代并制胜市场的能力不容小觑,很容易实现对传统品类的降维打击。就拿石头科技的洗地机U10来说,从2021年8月推出不到1年的时间,石头U10在京东及天猫平台的销售额接近1.9亿,迅速成为京东第二大洗地机品牌。后续随着石头洗地机产品的更新迭代,产品矩阵持续扩充下,洗地机有望贡献更多的收入。

基于上,不难看出,不论是G10S扫拖机器人,还是U10洗地机,这些产品的增长力都是基于技术创新带来的成长力,而这也就是石头科技为什么能够跳脱外部环境“不利因素”干扰业绩持续保持向上增长的源动力。

市场份额差距缩小 马太效应愈发显著

众所周知,企业的发展上限离不开行业天花板这一重要参考指标。一般来说,行业的天花板越高,也就意味着这个公司的发展空间越大。将这一对照参考指标对应到扫地机器人行业中,或许能够进一步窥出石头科技的发展潜力。

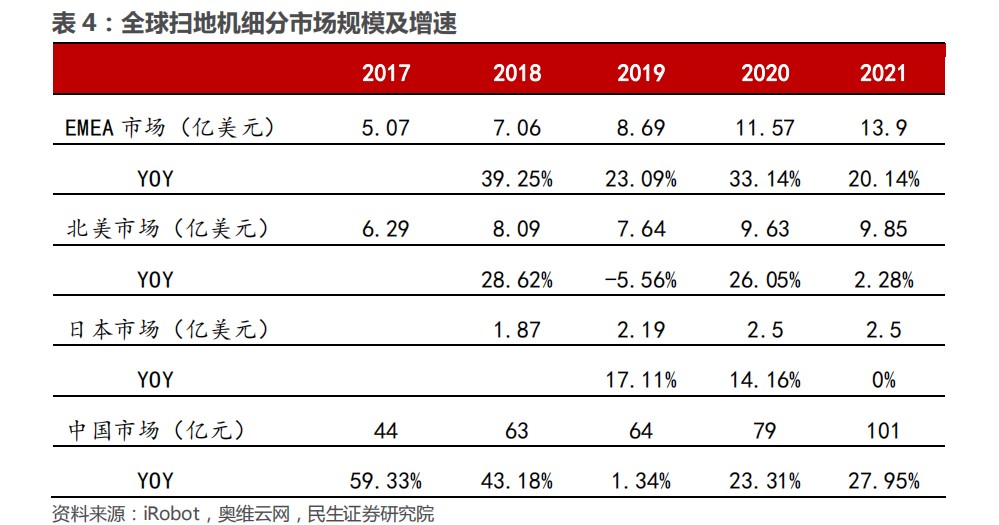

相关研报数据披露,目前全球扫地机行业呈现出显著的快速成长特点:市场规模迅速扩大之际,市场渗透率还比较低。2014年至2020年,全球扫地机市场规模从9.45亿美元提升至33.94亿美元,复合增速23.75%。其中,中国已成为全球最大市场,行业规模从2017年44亿元提升至2021年的101亿元。

与此同时,由于行业仍处于成长早期,渗透率还比较低。据悉,2021年全球主要国家(美国、德国、日本等)扫地机器人渗透率均低于15%,未来在“懒人经济”持续驱动下,这一行业后续或存有数倍成长空间。

(数据来源:民生证券)

快速扩大的市场规模叠加渗透率较低的发展红利下,这也就意味着石头科技所处的扫地机器人行业发展空间十分广阔,后续业绩增长确定性较高。

在这其中,值得注意的是,伴随着石头科技的市占率显著提升,该公司身上的强者恒强的马太效应也将愈发强烈。

智通财经APP了解到,2021年扫地机的行业格局还是“一强多大”,“一强”指的是科沃斯,“多大”则指的是石头科技、云鲸等第二梯队的品牌。但在2022年上半年,随着石头科技的强势突围,这一行业格局已经出现松动。

据奥维云网数据显示,2022年4月,石头科技线上渠道市占率达33.7%,同比上涨16.25%,首度超过科沃斯成为行业第一。虽然,随后的5月科沃斯再度反超石头科技,重回行业第一位。但从两者上半年的整体市占率来看,石头科技已经大幅缩小与科沃斯的市场份额差距,进一步呈现出向头部聚集的发展趋势。

一般来说,在技术性驱动的行业中,市占率的竞争也是产品力和创新力的竞争。因此可以看出,石头科技今年上半年市占率显著提升,也反映出该公司G10S系列产品的推出受到消费者的广泛认可。后续,在技术创新铸就的产品护城河利好下,该公司的市占率和影响力预计还会继续上升,进而也将促使业绩持续增厚。

综上,不论是从爆品的打造上,还是业绩的增厚上来看,核心技术的积淀和高效的创新机制恐怕才是让石头科技在日益竞争激烈的行业中愈发强大的重要原因。

这一点亦和石头科技董事长兼CEO昌敬此前所说的观点不谋而合。在前不久的石头8周年公开信中,他将企业称之为“产品、质量、成本、效率、营销、创新”为一体的“六边形战士”。他强调创新是科技企业必备的核心技能,在如今外部环境不利、产品同质化严重、市场竞争激烈的大环境中,企业要突破发展瓶颈,就必须要精准洞察用户痛点并提供创新解决方案的能力。

智通财经APP认为,强劲的创新力叠加马太效应驱动,只要不出现“黑天鹅事件”,石头科技上半年的业绩预计仍将继续向好。

扫码下载智通APP

扫码下载智通APP