申万宏源:如何全方位测算中国平安(02318)估值中枢?

本文选自“大金融研究”微信公众号,文章来源申万宏源研究报告,作者华天行、王丛云,原标题《再论金融龙头的估值提升潜力 二:全方位测算中国平安估值中枢》,本文中国平安的目标价等股价信息均指A股。

投资要点:

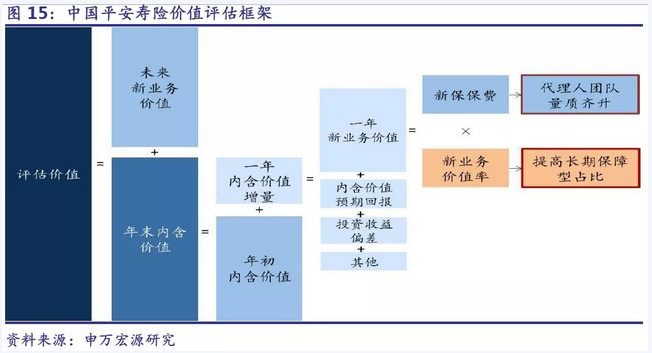

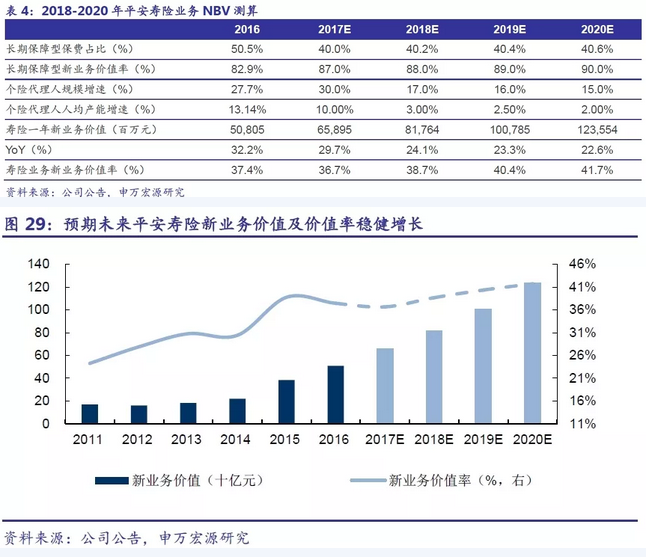

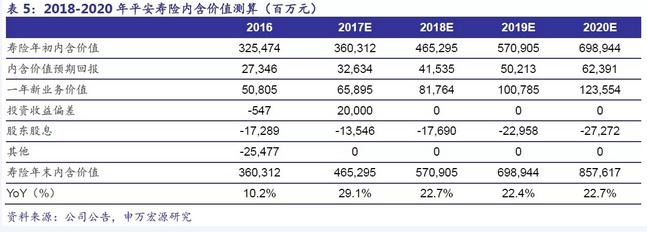

寿险业务量质齐升,新业务价值稳健增长。预期保险行业未来将继续高增长,同时严监管有望驱动龙头市占率提升,寿险龙头面临良好发展机遇。平安寿险业务新保保费与新业务价值率双提升带来的新业务价值高增,使内含价值实现了稳健可持续的增长。预期未来,代理人队伍继续量质齐升,长期保障型产品占比进一步提高,将继续驱动新业务价值和内含价值的稳健增长,我们预计2018年平安寿险NBV增速可维持20%以上。

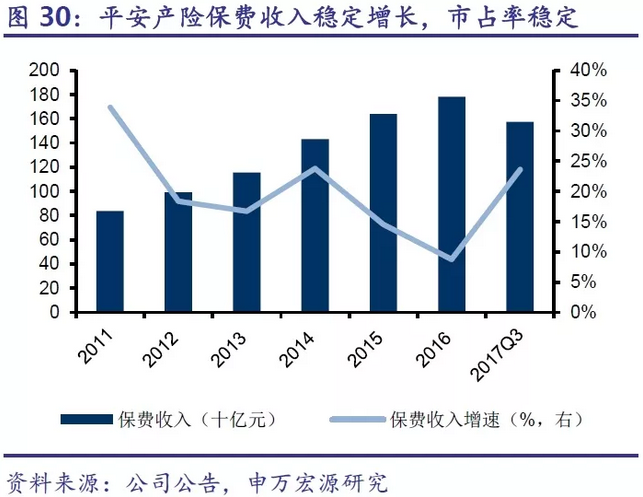

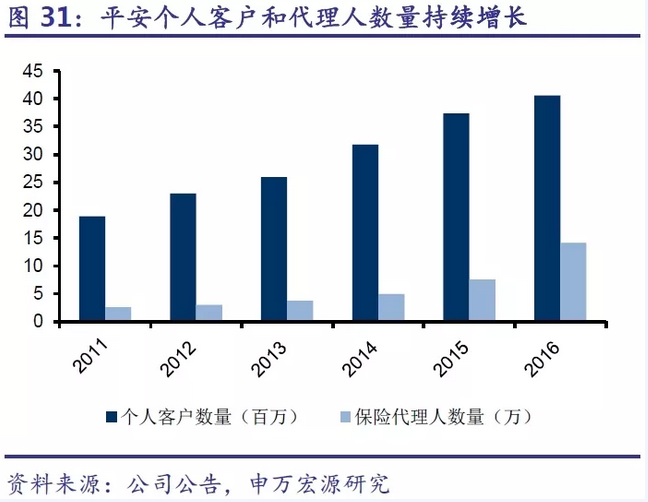

产险客户持续增长,商车费改利好龙头。从保费规模来看,平安产险是我国保费规模第二大的产险公司。平安产险代理人的数量增长驱动个人客户数量提升,汽车消费繁荣带动车险业务增长,平安产险保持稳健的市场份额。随着二次商车费改进一步降低商业车险费率水平、冲击小型产险企业,我们预期未来平安等产险龙头的市场份额有望提升。

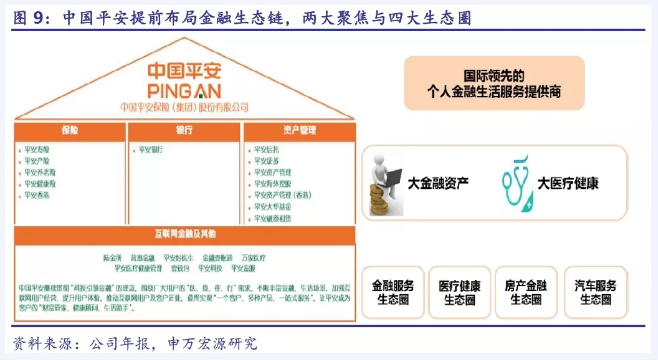

综合金融平台发挥协同效应。过去几年,平安银行、平安信托、平安证券等传统金融业务稳健发展。集团在保持传统业务优势的同时,推动“金融+科技”战略,以陆金所和平安好医生为经营主体,聚焦金融和医疗科技。陆金所自2011年成立以来,战略布局逐渐清晰,在“三所一惠”组织架构下全方位布局财富管理、机构间金融资产交易和消费金融三大业务,用户数量、交易规模持续高增长。好医生作为集团医疗健康领域的第一流量入口,通过线上线下平台提供O2O医疗健康服务。通过交叉销售和客户迁徙,集团整合旗下各业务产品和客户资源,客均利润持续提升,集团整体业绩增长更为稳健。

投资建议:我们采用分部估值法,将寿险评估价值与其他分部价值相加得出2018年集团目标价92.2元,对应1.6倍18年内含价值P/EV(2017年12月29日收盘价对应1.2倍P/EV)。我们基于17年三季报修正17年盈利预测,基于公司代理人团队稳定扩张以及利率上行有利于公司释放业绩,上调18-19年盈利预测,预计2017-19年EPS分别为3.71/4.84/5.71元(原2017-19年EPS预计为3.99/4.70/5.51元)。我们持续看好平安寿险业务的持续转型发展,以及公司传统金融及互联网业务依托于集团的发展、整体综合金融业务的交叉销售,上调寿险业务NBV及EV未来增速预期、以及部分金融与互联网业务的估值,公司上调至“买入”评级。

风险提示:利率上行,投资收益不及预期;保费增速不及预期。

报告正文

一、中国平安:从综合金融到“金融+科技”

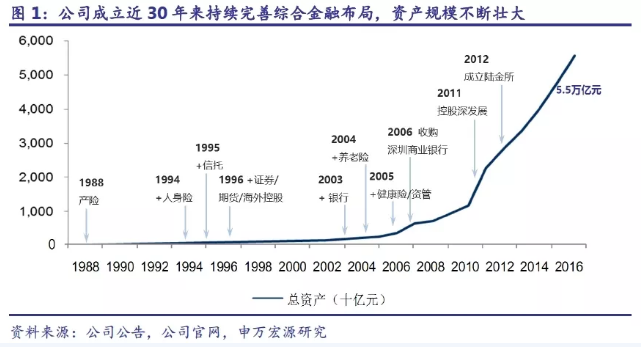

1、三十年历史回顾:并购发展为综合金融集团

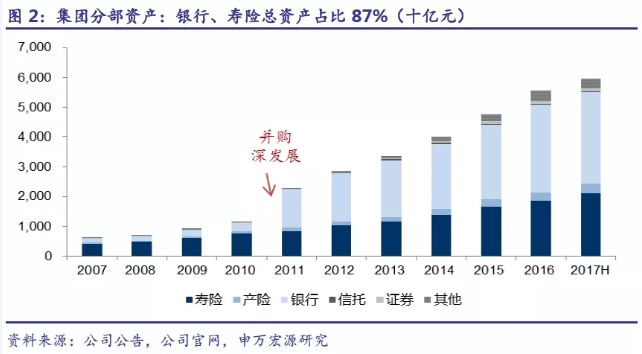

中国平安成立于1988年,从最初深圳范围内的产险业务拓展至全国,1994年进入人身险市场;1995-2005年,集团依次新增信托、证券、期货、银行、养老险、健康险等业务;2006年集团并购深圳商业银行,2011年控股深发展,商业银行业务不断壮大,逐渐形成以寿险、银行为核心的综合金融架构;2012年成立陆金所,进一步开拓互联网金融业务板块。

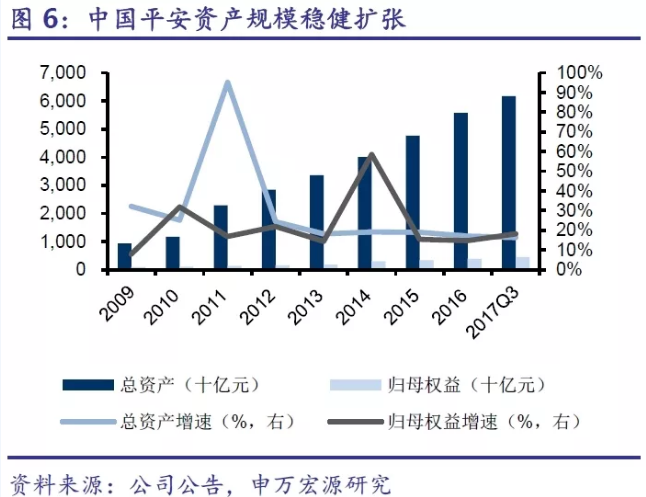

截至2017上半年,集团总资产合计59786.9亿元,其中银行和寿险资产分别达30921.4亿元和21124.6亿元,分别占总资产51.7%和35.3%。

2、集团股权结构分散,无实际控制人

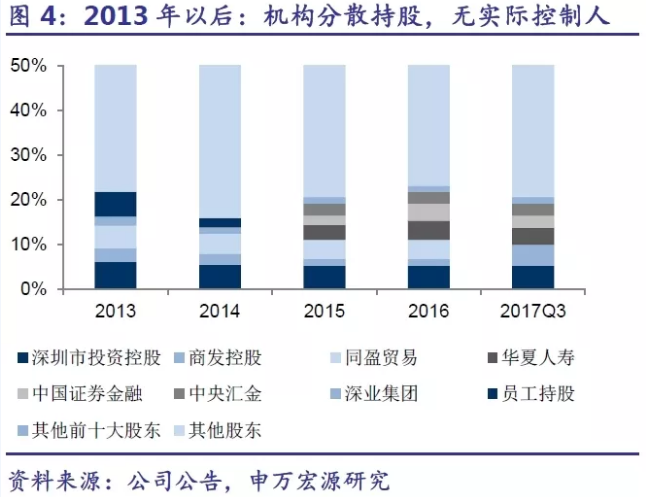

中国平安于2004年港股上市,2007年A股上市;上市以来,集团股权结构中除深圳市国资委5-9%的持股比例外,其余部分以2012年为分界点进行一定调整。

2004-2012年:汇丰和员工持股平台为主要股东。中国平安是我国最早引进外资机构投资者的金融机构,集团于1995年引入摩根斯坦利和高盛两家外资股东;2003年汇丰入股平安,在2003-2012年内为中国平安单一最大股东。除汇丰外,景傲实业、新豪时、江南实业三个员工持股平台也持有公司股权较大比重。截至2012年末,汇丰系合计持股12.34%,员工持股平台合计持股9.25%。

2012年至今:机构分散持股,无实际控制人。2013年末汇丰不再持有集团股权,员工持股计划2013-2015年逐渐减持,到2015年末已无持股;近年来集团形成了机构分散持股的股权结构,无实际控制人。截至2017年三季度,深圳市国资委持股5.27%,为目前单一最大股东。

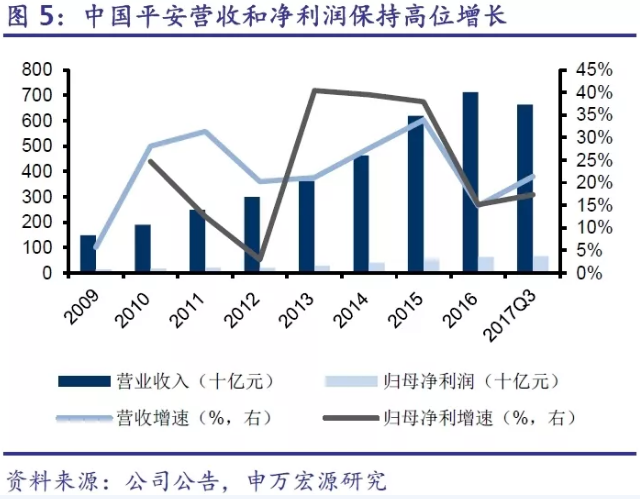

3、行业龙头凸显,业绩稳步增长

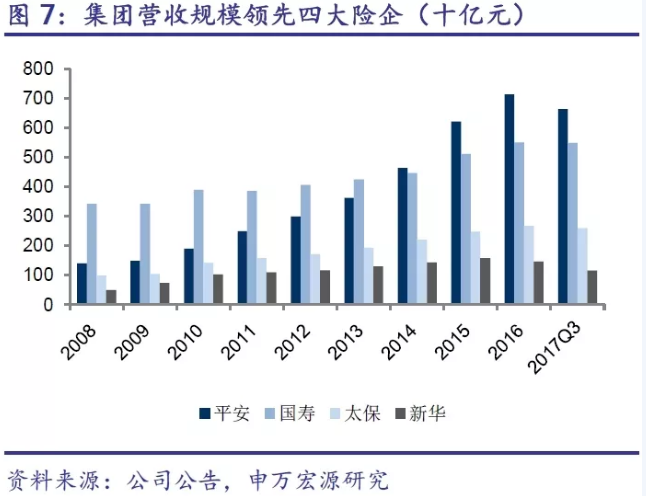

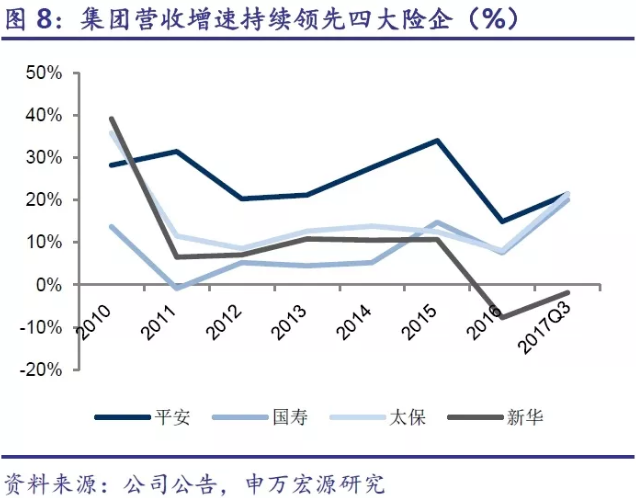

中国平安是我国规模最大的A股标的之一。截至2017年12月15日,集团最新总市值为1.25万亿元,是A股6家市值过万亿的公司之一。集团2016年实现营收7124.5亿元,归母净利润623.9亿元,营收及净利润规模分别排名A股第5和第6;在大体量规模下集团保持稳健增长态势,2011-16年集团营收和净利润复合增速达23.4%和26.2%,2017前三季度营收和净利润同比增速分别为21.4%和17.4%。

中国平安行业龙头优势凸显,规模及增速均保持行业领先。从规模角度看,2016年末平安营收和总资产规模分别领先第二名30%和107%;从增速角度看,2011-2016年平安、太保、国寿、新华的营收复合增速分别为23.4%、11.1%、7.4%、6.0%,集团业务规模及增速均处于行业领先地位。

4、提前布局互联网,金融+科技双驱动

从资本驱动到科技驱动。中国平安从过去的1.0自营模式、2.0开放市场进入全新3.0时代,通过开放平台及开放市场将互联网与综合金融深度融合;公司未来定位于金融生活服务提供商,逐渐从传统资本驱动型模式向科技驱动型模式转变,公司在行业内提前布局金融生态链并对IT科技持续投入,有望通过科技创新引领传统业务变革。

互联网+AI技术实现智能化管理应用,全面提升效率与体验。近年来中国平安已将70%核心业务系统接入金融云,超过80个集团内场景应用人脸识别技术,其中人脸识别准确率达99.8%,车辆定损较原先提速4000倍;集团内89%的产品/系统更新可在30天内完成,基本上可实现一天内上线一家机构;同时平安依托自身综合金融优势积累大量客户信息,单个用户数据标签可达2万个,平安的征信技术协助2200家机构进行风险管理。

二、寿险业务量质齐升,新业务价值稳健增长

1、寿险行业规模高增,严监管驱动集中度回升

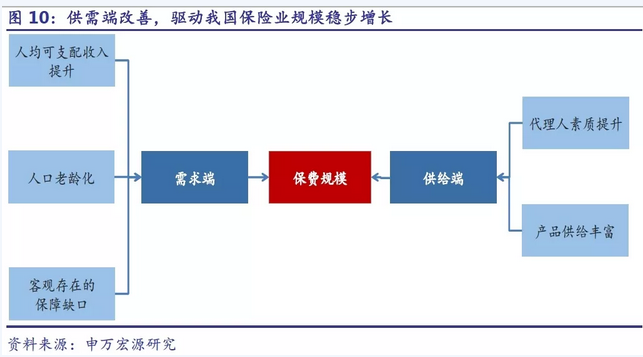

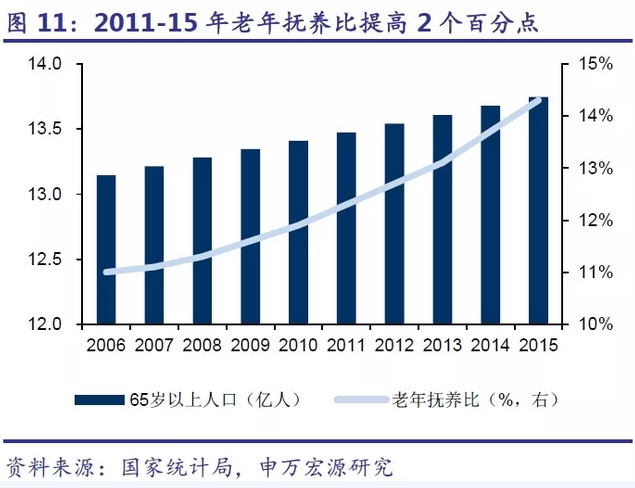

供需改善驱动我国保险深度提升,寿险业规模持续增长。从需求端看,经济增长保持稳健,居民可支配收入持续增长;人口老龄化程度加深,2011-2015年老年抚养比 进一步增长2.0个百分点至14.3%;从供给端看,保险代理人素质提升,保险公司不断提升风险保障水平,保障型产品供给趋于丰富。供需两端多种因素良性共振驱动保险深度持续提升。

2011-16年我国寿险深度提升1.0个百分点至3.0%,保险密度提升至1608.1元/人,寿险行业保费以18.0%的年复合增速增长至22234.6亿元,占全球保费收入比例达10.0%,成为世界第三大寿险市场。对标国际市场,美国3.0%的保险深度和1.1万元/人的保险密度 、日本7.1%的保险深度和1.8万元/人的保险密度,我国寿险市场仍有较大提升空间。

预计未来三年我国寿险业保费复合增速两位数以上。2014年国务院颁布“新国十条”,提出2020年保险深度达到5%的目标,对应寿险深度约为3.5%,寿险保费规模将达3.5万亿元,以此测算年复合增速为11.9%;在乐观假设2020年寿险深度可达5%条件下,2020年我国保险行业保费规模可达5.0万亿元,对应复合增速可达22.3%。

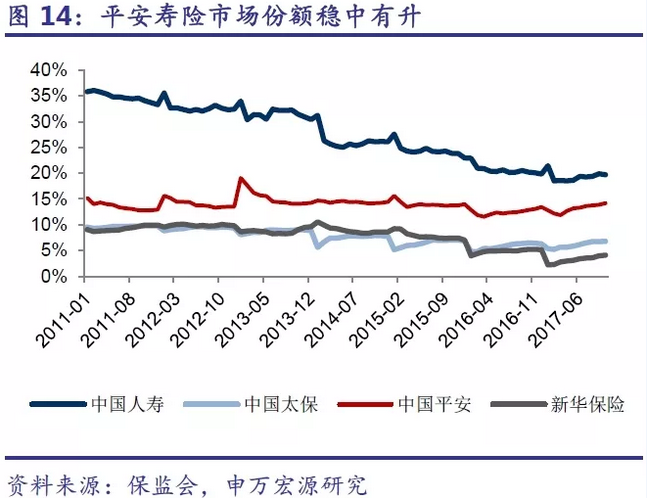

强者恒强,行业龙头市占率回升。我国寿险业集中度2011-2016年持续下行,2017年以来在保监会严监管环境下寿险龙头市场份额逐步回升;2017年1月到10月,我国寿险业CR4 提升3个百分点至44.9%,其中平安寿险市占率为14.2%,近5年稳中有升。

2、平安寿险转型深化,内含价值稳健增长

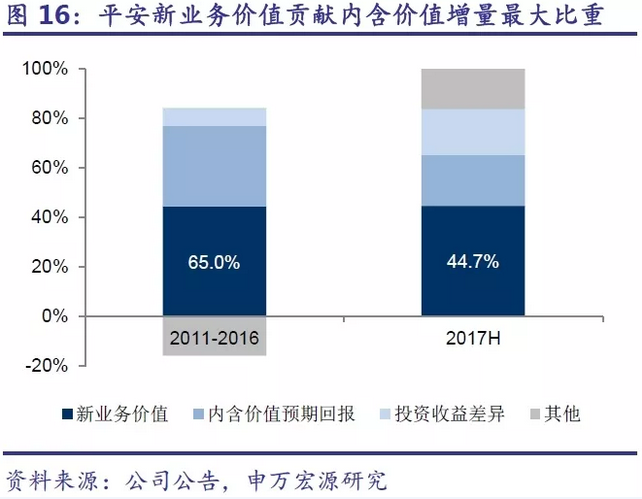

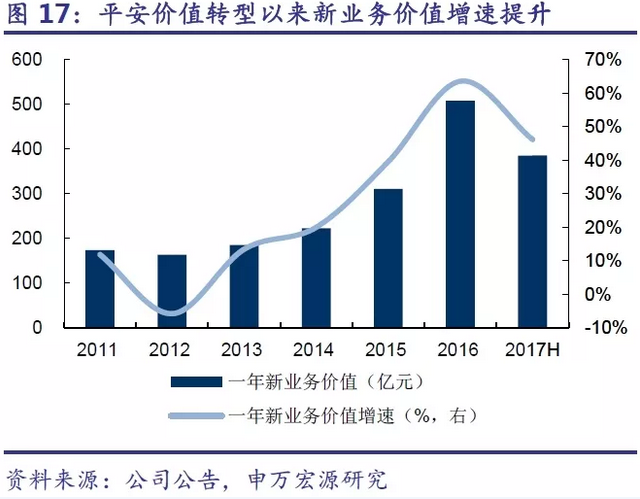

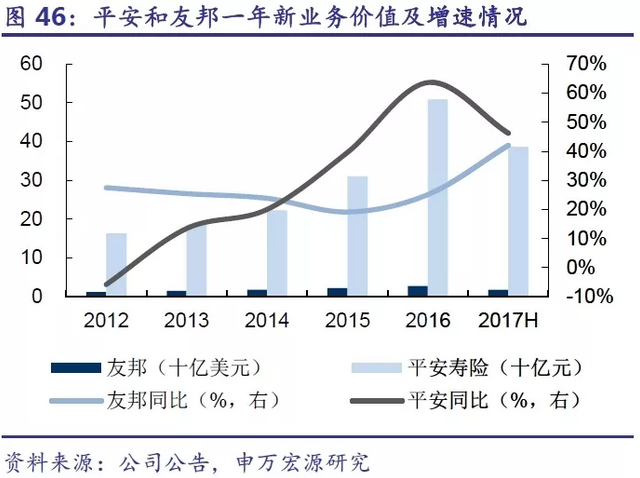

新业务价值增长带来稳健可持续的内含价值增长。平安寿险新业务价值规模和增速均高于其余三家险企,2011-16年平安新业务价值年复合增速达24.7%,驱动内含价值实现年复合增速20.1%;2011-2016年和2017年上半年,新业务价值分别贡献内含价值增长的65.0%和44.7%。新业务价值增长驱动内含价值增长的模式,有利于内含价值增长的稳定性和可持续性。

新保保费与新业务价值率双提升,驱动新业务价值高增。2011-16年,新保保费复合增速为14.4%,同时在平安价值转型的战略下新业务价值率上升13.2个百分点至37.4%,两者共同驱动新业务价值稳定增长。

1.代理人渠道量质齐升,驱动新保保费增长

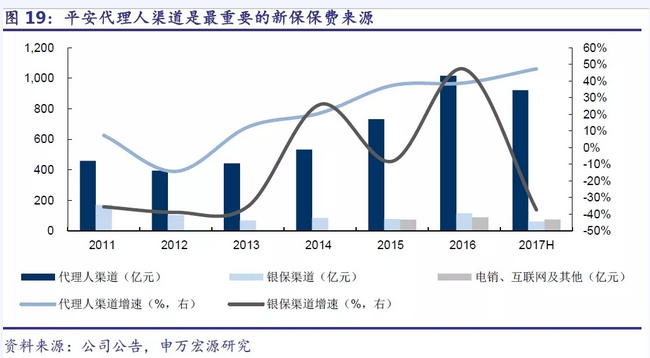

多渠道齐头并进,代理人渠道为最重要新保来源。平安早在2010年即开始收缩银保渠道,到2013年银保渠道的新保占比已减少至13%,渠道转型基本完成;2016年以来,公司推动代理人、银保、电销及互联网渠道共同发展。其中,电销和互联网渠道优势显著,2016年集团拥有约3万名电销坐席人力,电销渠道市场份额稳居行业第一,互联网渠道依托“金管家”APP和集团互联网合作,实现精细化产品布局。2017上半年代理人、银保、电销及互联网渠道新保保费占比分别87.1%、6.0%、7.0%,代理人渠道为最核心的新保保费来源。

代理人队伍量质齐升。代理人渠道在发展规模的同时,通过加强队伍建设实现人均产能提升,驱动代理人渠道新保保费持续增长。

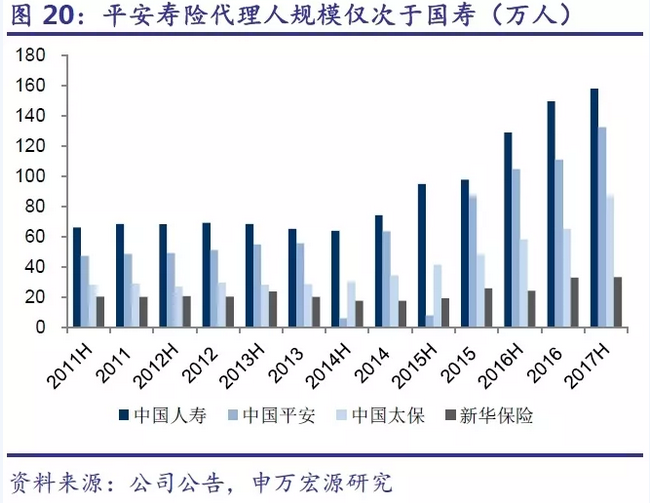

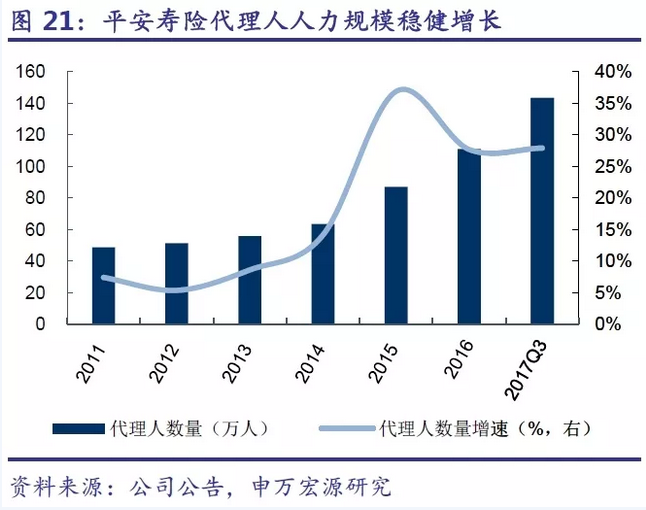

量:从队伍规模来看,平安拥有全国第二大的寿险代理人团队,人力规模稳健增长,2011-16年复合增速达17.9%,截至2017年三季度末共计143.4万人,较年初增长27.9%,预期2018年代理人团队将维持扩张趋势。

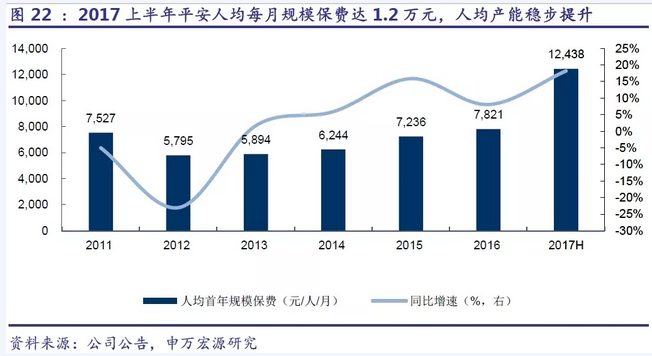

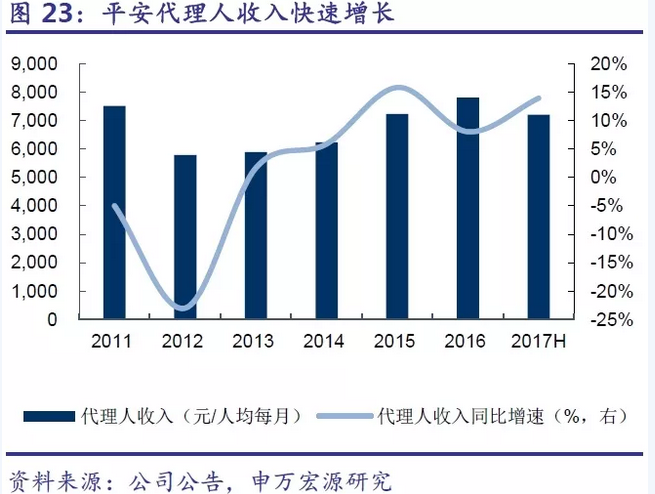

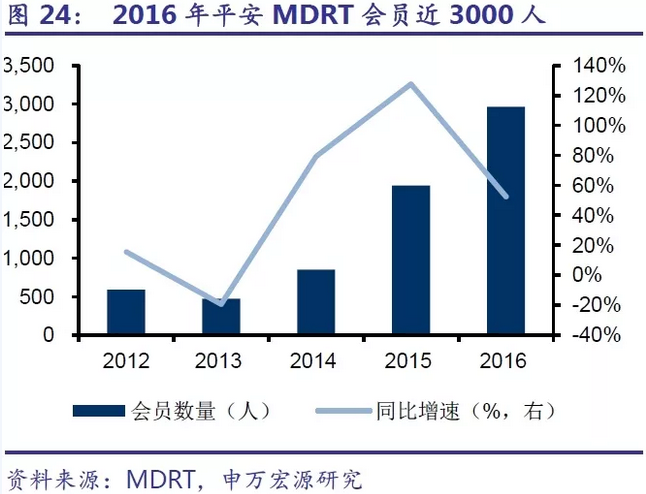

质:平安通过完善的产品体系、运用科技武装队伍等举措提升人均产能,人均新单件数、人均收入、人均首年规模保费稳健增长,2012-16年人均首年规模保费复合增速达7.8%,截至2016年平安拥有MDRT会员近3000人。2017上半年,平安人均首年规模保费达1.24万元/月,同比增长9.9%;代理人人均收入为7218元/月,人均新单件数为1.39件/月,分别同比增长14.0%和5.3%。

2.产品结构优化,价值率持续提升

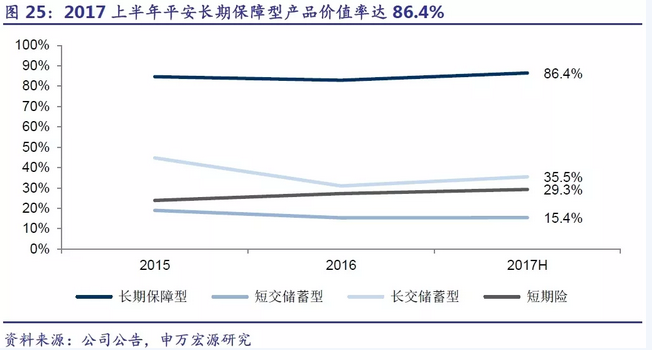

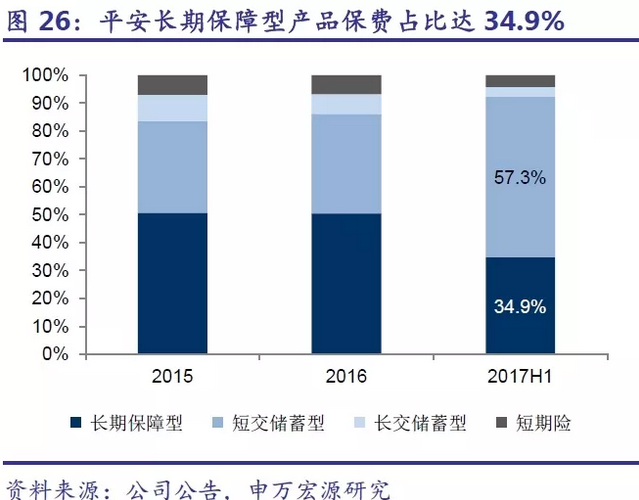

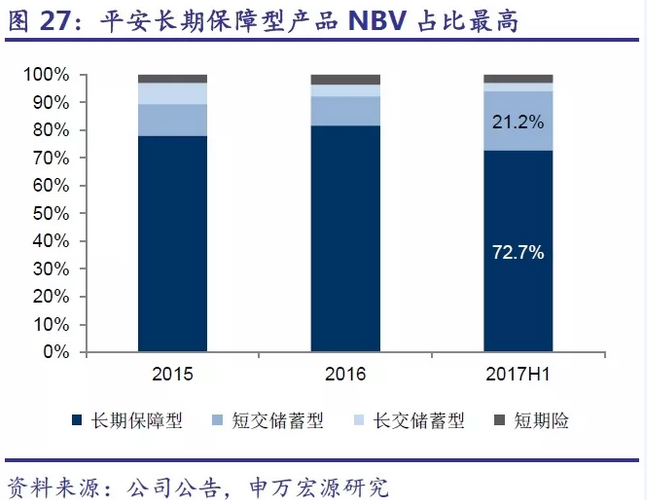

长期保障型产品占比有望进一步提升,驱动价值率持续优化。2017上半年,平安期缴产品保费收入占整体新保保费比例提升7.5个百分比至91.6%,与同期友邦保险新保保费中期缴占比基本相当,预期未来平安产品结构转型重点在于提升长期保障型产品占比。2017上半年长期保障型产品新业务价值率达86.4%,在代理人渠道中保费占比为34.9%,贡献新业务价值比重达72.7%;

2017上半年,长期保障型产品新业务价值率提升6.1个百分点,新业务价值率提升6.1个百分点,驱动整体新业务价值率提升3个百分点。2017上半年,平安寿险新业务价值率达34.4%,相较于同期友邦的保险新业务价值率54.2%,仍存在一定上升空间。

3.预期2018年投资收益正向贡献内含价值

2017上半年,平安寿险业务内含价值中159.8亿元来自投资收益偏差,贡献内含价值增量的18.5%。随着我国金融市场去杠杆以及美国进入加息期,保险公司将加大长久期固定收益类及其他投资类资产配置,提高投资收益率,预期2018年投资收益偏差将继续正向贡献寿险内含价值。

3、预期未来三年平安内含价值两位数以上增长

平安个险代理人规模稳步提升,人均产能维持高位;同时长期保障型产品的新保保费占比及新业务价值率持续提升,两者驱动寿险新保保费和新业务价值率双增长;预计2018年平安寿险一年新业务价值可维持20%以上增速,驱动内含价值高增。

三、产险客户持续增长,商车费改利好龙头

平安产险作为我国保费规模第二大的产险公司,2017前三季度实现规模保费1575.1亿元,同比增长23.6%,市场份额达20.1%,较2016年末提升0.9个百分点;净利润为104.1亿元,同比小幅下降0.9%。

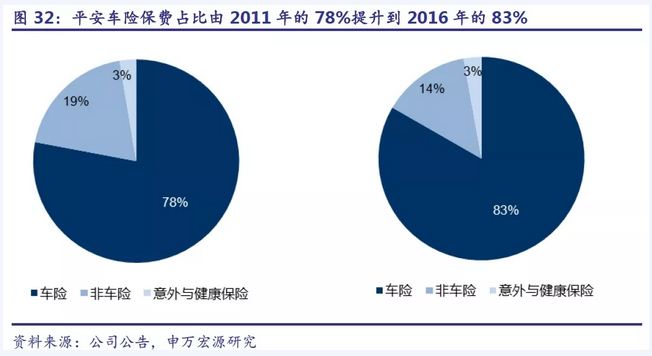

进一步将平安产险的规模增长分拆,从渠道角度来看,产险代理人数量增长驱动个人客户数量提升,2011-16年保险代理人数量以年复合增速40.2%增长至14.1万人,带动个人客户数量从2011年的1889.4万人增长至2016年的4057.1万人;从险种结构来看,受益于汽车消费继续繁荣,车险业务保持增长,2017年前三季度机动车辆险实现保费收入1224.2亿元,同比增长16.1%,占总产险保费比例达78%。

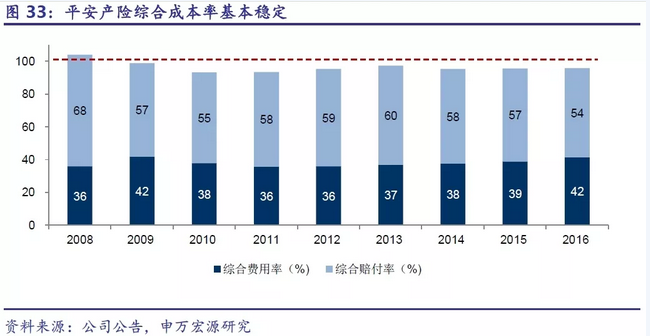

平安产险综合成本率基本保持稳定,2017年前三季度平安产险综合成本率96.1%,同比略增1.2个百分点;二次商车费改进一步降低商业车险费率水平,对小型产险企业构成一定冲击,预期未来产险龙头的市场份额将进一步提升。

目前人保财险与平安财险为我国前两大产险公司,产险原保费收入上,人保财险和平安财险2017年前10月市占率分别为33.4%和20.4%;保费增速上,人保财险和平安财险2011-2016年5年CAGR分别为12.4%和16.4%,2017年前10月同比增速分别为12.0%和22.6%。相较于人保财险,平安财险规模较小而增速较高,综合成本率、ROE等方面则较为接近。基于人保财险当前1.5倍P/B,给予平安财险同等水平P/B估值。

四、综合金融平台发挥协同效应

1、传统金融:银行、信托、证券业务稳健发展

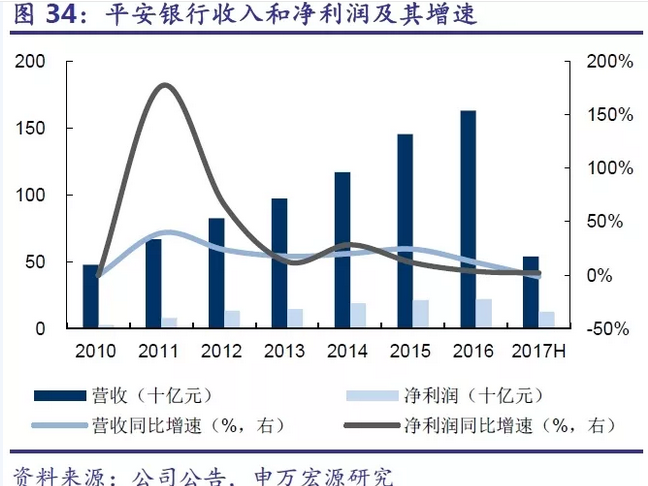

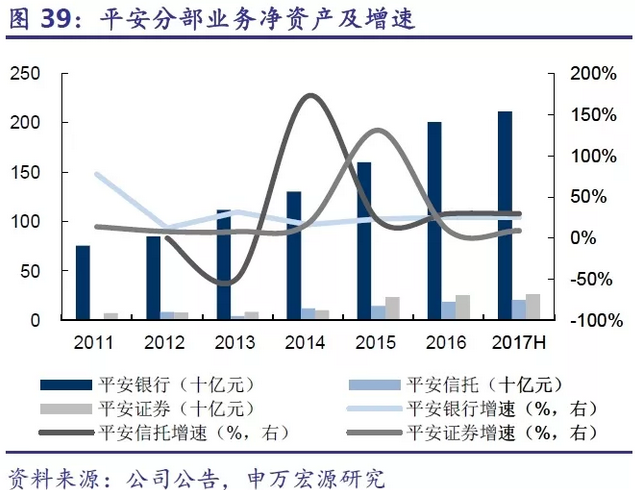

平安银行积极推动零售银行转型,2016年末AUM达7976亿元,较年初增长19.%;同时推进业务结构调整、发展中间业务,2012-2016年非息收入占比提升11.8个百分点至29.1%。银行发挥集团综合金融优势,推进客户迁徙和科技创新,截至2017上半年末,银行零售和信用卡业务分别有客户4503和2634万人,分别较上年末增长11.3%和13.0%。2017上半年,平安银行实现收入540.73亿元,同比减少1.3%;实现净利润125.5亿元,同比增长2.1%;截至2017上半年末,有净资产2114.5亿元,同比增长25.1%。目前平安银行P/B为1.2倍,规模相当的全国性股份制商业银行估值在0.7-0.8倍左右,给予平安银行2018年1.1倍P/B估值,预计到2018年末平安银行市值达2589.2亿元,集团持有的58%股权价值为1500.7亿元。

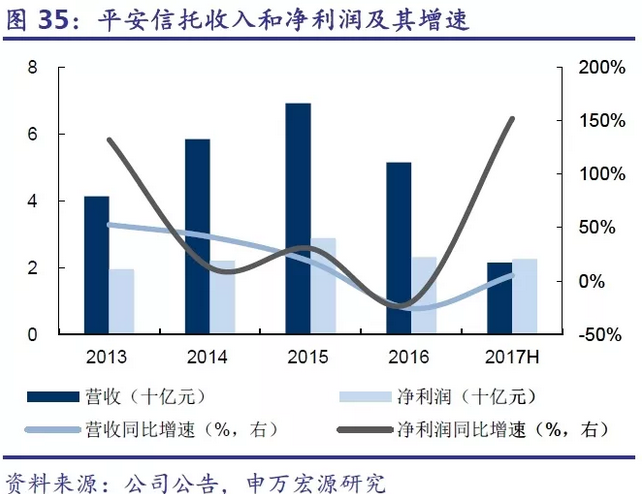

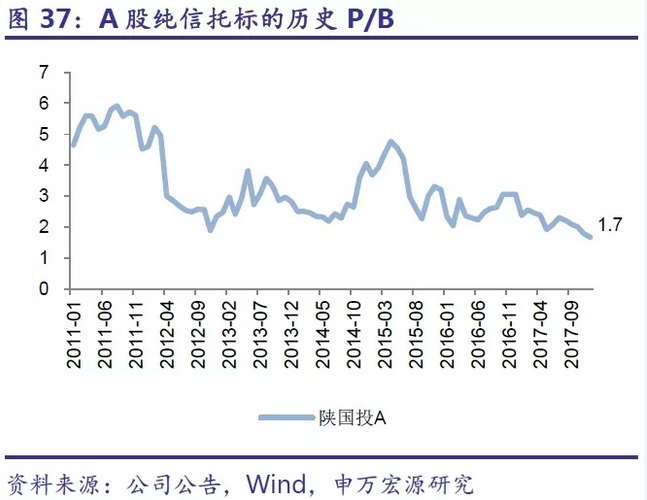

平安信托以“财富管理、资产管理和私募投行”为三大核心业务,截至2017上半年末活跃财富客户数达6.6万,较年初增长24.7%;机构资产管理和私募投行业务发挥“投资+投行”优势,综合金融服务能力不断提升。截至2017上半年,信托管理规模为6326.4亿元,实现收入21.53亿元,同比增长5.4%;实现净利润22.6亿元,同比增长151.9%。目前A股纯信托标的陕国投P/B为1.7倍,给予平安信托2018年2.0倍P/B估值。

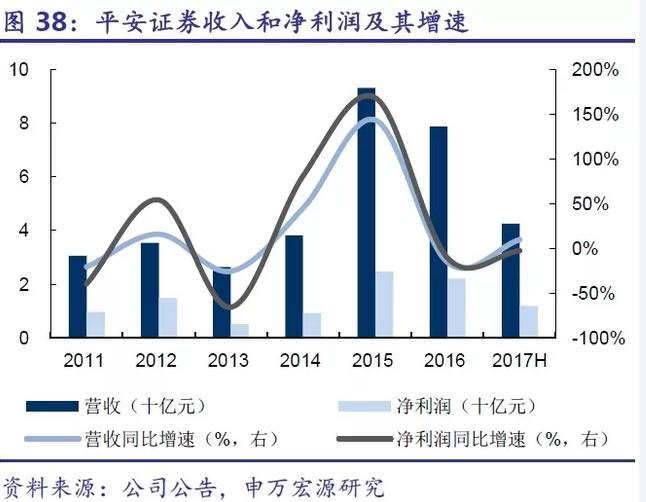

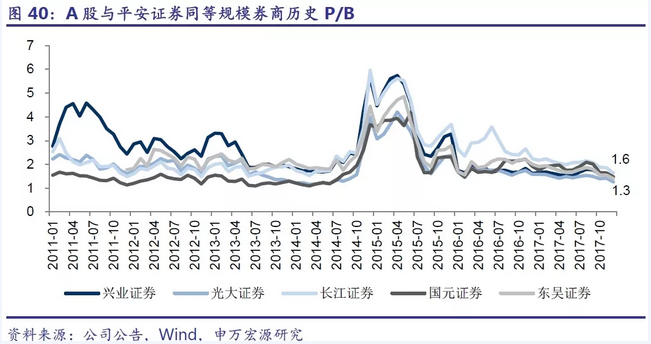

平安证券旗下有子公司平安期货、平安财智、平安证券(香港)、平安磐海资本,公司依托集团互联网生态系统推进互联网经纪业务,2016年“平安证券”APP月活达434万排名全行业第二;机构业务继续巩固固收类业务优势,积极推动产品创新;股权业务加强与银行、投资等业务的联动,进一步发挥综合金融优势。2017上半年,平安证券实现收入42.6亿元,同比增长9.8%;实现净利润11.9亿元,同比减少2.6%;截至2017上半年末,平安证券净资产264.5亿元,同比增长8.9%。目前A股中型券商P/B估值约1.3-1.6倍,预期2018年利率高位震荡利好券商,给予平安证券2018年2.0倍P/B。

2、创新业务:聚焦金融+医疗,布局互联网科技

互联网金融推动线上线下客户迁徙。集团互联网用户数持续增长,截至2017上半年,集团拥有互联网用户4.03亿,APP用户2.88亿,较年初分别增长16.4%和23.5%;同时客户活跃度逐步提升,截至2017上半年,月均活跃用户达6531万人,同比增长76.1%,其中高活跃用户占比21.9%,用户粘性持续增强。

聚焦金融+医疗,布局互联网科技。随着互联网科技相关产业发展成为大势所趋,中国平安积极推动“金融+科技”战略;业务布局聚焦金融科技和医疗科技,分别以陆金所等和平安好医生等为经营主体。

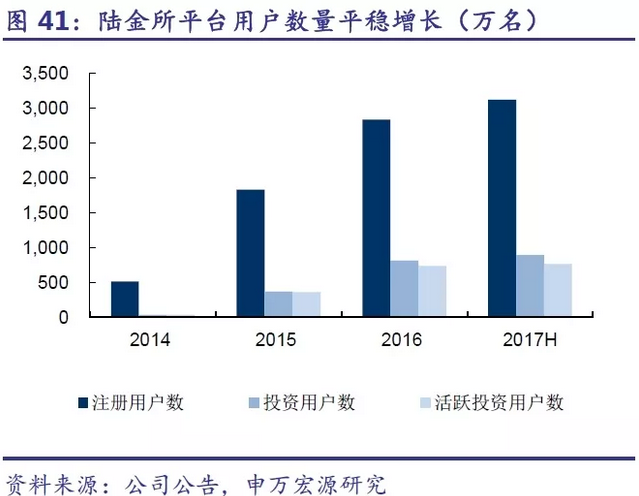

陆金所:明确“三所一惠”战略布局,规模继续增长。陆金所成立于2011年,为互联网金融交易信息服务一站式平台,目前已形成陆金所控股旗下“三所一惠”(陆金所+重金所+前交所+普惠金融)组织架构,全方位布局财富管理、机构间金融资产交易和消费金融领域。

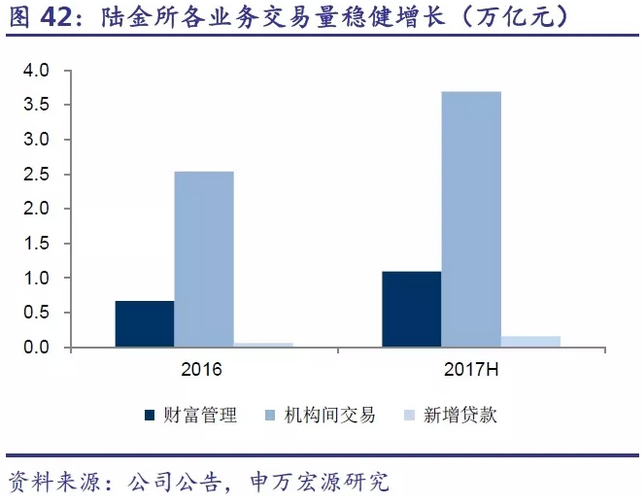

近年来陆金所用户数量增长,带动业务持续高增。截至2017上半年末,陆金所平台注册用户达3123万人,较年初增长10.0%;其中投资用户数为897万人,为2014年的25.6倍。各项业务交易规模持续增长,2017上半年财富管理、机构间交易及新增贷款规模为1.1万亿、3.7万亿及0.2万亿元,同比增速分别为65.0%、45.4%和163.9%。

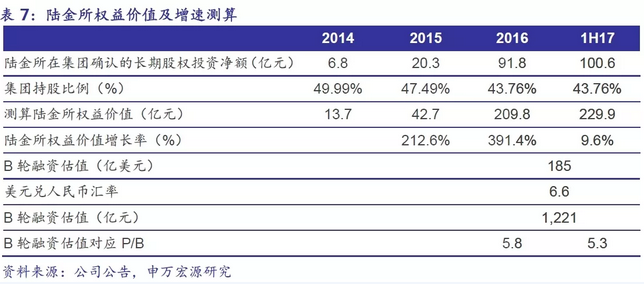

2016年1月,陆金所控股宣告完成B轮12亿美元融资,估值185亿美元,折合人民币约1202.5亿元。目前陆金所在集团报表中作为长期股权投资、以权益法核算,根据长期股权投资净额及集团持股比例测算,2016年末和2017上半年末陆金所权益价值为209.8、229.9亿元,B轮融资估值对应P/B分别为5.8x、5.3x。2016年初到2017上半年,陆金所用户数、交易量基本面无较大变动,我们将2016年初的B轮融资估值作为目前陆金所的估值依据。当前集团持有陆金所43.8%股权,基于B轮估值及持股比例,预计2018年陆金所贡献集团价值526.2亿元。

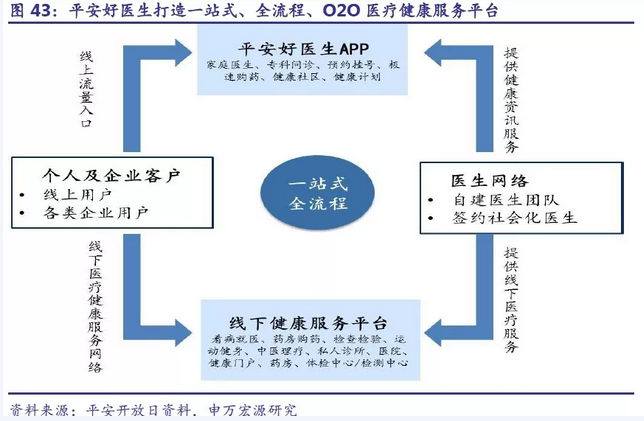

平安好医生:平安医疗健康第一流量入口,用户数继续高增。平安好医生成立于2014年,旨在打造一站式、全流程、O2O的医疗健康平台,是平安医疗健康生态圈的第一流量入口。线上平台以“平安好医生”APP为载体,提供家庭医生、问诊、挂号、购药等在线服务。目前APP有注册用户约1.8亿,较2016年末约增长37%;日活用户约500万。线下平台包括私人诊所、医院、药房、体检中心等,提供就医、购药、体检、健身、理疗等服务。截至2017上半年末,平安好医生可提供挂号服务的合作医院近2300家,合作体检机构超700家,覆盖全国191座城市。2016年,平安好医生完成A轮5亿美元融资,估值30亿美元,折合人民币约195亿元。基于平安好医生基本面无较大变动,我们将A轮融资估值作为估值依据,目前集团持有平安好医生83%股权,预计2018年平安好医生贡献集团价值162.3亿元。

3、业务协同+渠道协同,综合金融平台效应显著

中国平安拥有中国金融领域内数量最多、范围最广的业务牌照,利用多牌照优势推行“一个客户、多种产品、一站式服务”的客户经营理念。各金融业务不仅在资产获取、打包分销等方面发挥协同作用从而实现产品创新;另一方面,集团积极推动交叉销售和客户迁徙,提高客均利润和客户粘性,实现集团整体更稳健的业绩增长。截至2017上半年末,集团客均合同数2.28个,较年初增长3.2%;集团个人客户中有3,734万同时持有多家子公司的合同,在整体客户中占比26.1% ;2017上半年,集团实现客均利润241.66元,同比增长18.5%。

五、合理估值对应1.6X 18年PEV

对平安产险、银行、信托、证券等业务假定一定的净利润增速并将净利润全部累加至净资产预测2018-20年净资产账面价值,分别给予1.5、1.1、2.0、2.0倍P/B估值;陆金所和平安好医生根据市值以及集团持股比例计算其为集团贡献的价值,具体估值倍数参考报告中分部业务介绍。

预计2018-2020年,寿险业务新业务价值增速在20%以上,2021-2027年增速由20%逐渐递减,对应未来10年寿险业务新业务价值倍数11.6倍;测算当前新业务价值倍数仅5.0倍,未来平安估值提升有较大潜力。

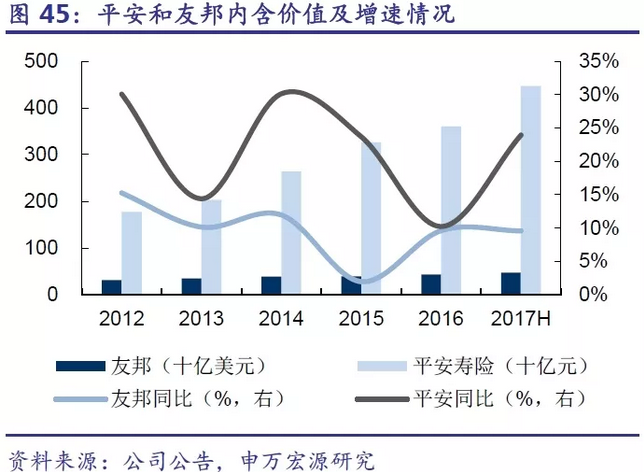

对标友邦保险,近年来平安寿险业务内含价值和新业务价值增速均高于友邦,基于平安寿险业务未来量质齐升的代理人团队扩张以及产品结构优化,预期未来内含价值和新业务价值继续稳健增长。近年友邦保险P/EV处于2.0-2.2区间,我们给予平安寿险业务2.1倍2018年P/EV。将寿险评估价值与其他分部价值相加,得出2018年集团目标价92.2元,对应1.6倍18年内含价值P/EV(2017年12月29日收盘价对应1.2倍P/EV)。我们持续看好平安寿险业务的持续转型发展以及综合金融业务的交叉销售,上调至“买入”评级。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP